4. Wertschöpfung, Gewinn, Rentabilität, Deckungsbeitrag

4.3 Erfolgsrechnung (GuV) [BWL 4320]

Kapitelstart Vorherige Seite Nächste Seite Kapitel 1 Kapitel 2 Kapitel 3 Kapitel 5 Kapitel 64.3 Erfolgsrechnung

4.3.2 Gesamtkostenverfahren

a) Begriff

|

Das Gesamtkostenverfahren (GKV) ist eine Produktions-Aufwands-Rechnung. Dies bedeutet, dass im Bereich des Betriebsprozesses den hier erzielten Erträgen (= Gesamtleistung) die gesamten Aufwendungen im Betriebsprozess gegenübergestellt werden, unabhängig davon, ob die erstellten Erzeugnisse und Leistungen in dieser Periode verkauft wurden oder nicht. |

Als Erstes wird eine periodenbezogene Gesamtleistung ermittelt. In diese Gesamtleistung gehen a) die Umsatzerlöse der Periode, b) die vorzeichenbehafteten Bestandsänderungen bei unfertigen und fertigen Erzeugnissen, c) andere aktivierte Eigenleistungen sowie d) sonstige betriebliche Erträge ein.

Die Aufwendungen werden dabei nach den typischen Aufwandsarten Materialaufwand, Personalaufwand, Abschreibungen und sonstigen betrieblichen Aufwendungen gegliedert.

b) Umsatzerlöse (Pos. 1)

Gem. § 277 Abs. 1 HGB sind als Umsatzerlöse nur die Erlöse aus dem Verkauf und der Vermietung oder Verpachtung jener, für die gewöhnliche Geschäftstätigkeit des Unternehmens, typischen Erzeugnissen und Waren sowie typischer Dienstleistungen, jeweils nach Abzug von Erlösschmälerungen und der Umsatzsteuer, auszuweisen.

Insofern ist der Terminus "Umsatzerlöse" enger gefasst als der Umsatzbegriff nach dem Umsatzsteuerrecht (vgl. § 1 UStG).

Bestimmend für den Ausweis erzielter Erlöse als Umsatzerlöse ist also der Betriebszweck des Unternehmens.

Erträge aus betriebsfremden Umsatzgeschäften (z. B. aus Kantinengeschäften, aus der Vermietung von Werkswohnungen und dgl.) sind keine Umsatzerlöse im hier definierten Sinne.

Umsatzerlöse sind des Weiteren stets netto, also nach Abzug von Skonti, Boni sowie nach Abzug der Umsatzsteuer auszuweisen.

Zu beachten ist, dass die im Prozess der Leistungsverwertung getätigten Geschäfte erst nach Erbringung und Abrechnung der entsprechenden Lieferung und Leistung als umsatzwirksam erbracht gelten, und dies trifft ab dem Zeitpunkt des Gefahrenübergangs (an den Abnehmer, Kunden) zu (handelsrechtliches Realisationsprinzip).

Erhaltene Anzahlungen auf Bestellungen stellen somit keine Umsatzerlöse dar!

c) Bestandsänderungen (Pos. 2)

Nach § 277 Abs. 2 HGB gelten als Bestandsänderungen sowohl die Änderung der Menge als auch solche des Wertes der fertigen und unfertigen Erzeugnisse/Leistungen.

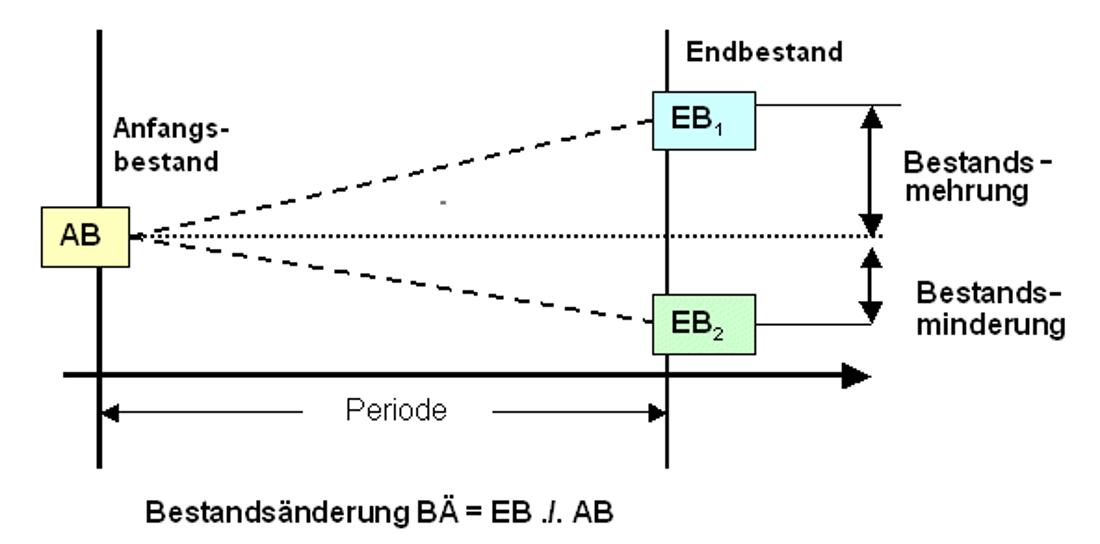

Eine Bestandsänderung BÄ ergibt sich aus dem Vergleich des Endbestandes EB am Schluss einer Periode und dem Anfangsbestand AB zu Beginn der Periode (siehe Abb. 4.09)

Bestandänderungen sind grundsätzlich zu Herstellungskosten zu bewerten. Abschreibungen sind hierbei nur insoweit zu berücksichtigen, wenn sie die im Unternehmen üblichen Abschreibungen überschreiten (vgl. § 277 Abs. 2 HGB).

Bestandminderungen sind von den Umsatzerlösen zu subtrahieren, und zwar deshalb, weil die Leistung (im Kostenausdruck) für diese Erzeugnisse bereits in der Vorperiode hinzuaddiert wurde.

Bestandmehrungen sind den Umsatzerlösen hinzuzurechnen, und zwar deshalb, weil es sich um Leistungen (im Kostenausdruck) handelt, für die in der betreffenden Periode Aufwendungen verrechnet wurden.

Die Bestandsleistung ist somit eine vorzeichenbehaftete Größe.