4. Wertschöpfung, Gewinn, Rentabilität, Deckungsbeitrag

4.3 Erfolgsrechnung (GuV) [BWL 4342]

Kapitelstart Vorherige Seite Nächste Seite Kapitel 1 Kapitel 2 Kapitel 3 Kapitel 5 Kapitel 64.3 Erfolgsrechnung (GuV)

4.3.4 Steuerliche Erfolgsermittlung

d) Gewinnermittlung durch Einnahmen-Überschussrechnung

Eine Gewinnermittlung nach der Einnahmen-Überschuss-Rechnung (EÜR) gem. § 4 Abs. 3 EStG wird von Nicht-Kaufleuten (z. B. Freiberufler) und Kleingewerbetreibenden angewendet, die in ihrem Geschäftsbetrieb beim Gewinn den Grenzwert gem. § 241a HGB von 60.000,00 EUR und beim Umsatz den Grenzwert von 600.000,00 EUR nicht überschreiten.

Gewinnermittlungszeitraum ist das Wirtschaftsjahr bzw. Kalenderjahr. Dabei sind die Betriebseinnahmen und die Betriebsausgaben grundsätzlich nach dem Zu- und Abflussprinzip gem. § 11 EStG zu erfassen.

Eine Einnahme innerhalb des Wirtschafts- bzw. Kalenderjahres gilt als zugeflossen, wenn der Steuerpflichtige wirtschaftlich über sie verfügen kann.

Eine Ausgabe gilt innerhalb des Wirtschafts- bzw. Kalenderjahres als getätigt, wenn der Geldwert aus dem Vermögen des Steuerpflichtigen abgeflossen ist.

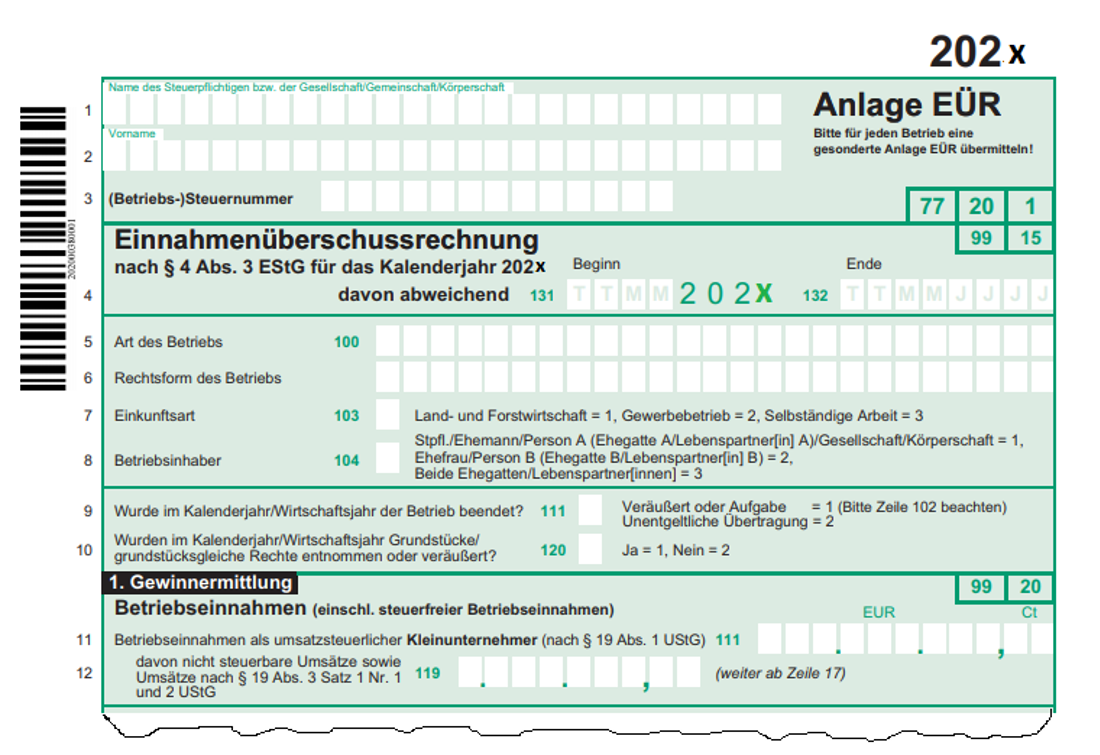

Der Steuererklärung ist eine Gewinnermittlung nach dem amtlich vorgeschriebenen Vordruck beizufügen (siehe Abb. 4.12 sowie § 60 Abs. 4 EStDV).

Als Betriebseinnahmen ist all das aufzuzeichnen, was im Sinne des Umsatzsteuergesetzes (UStG) als "Entgelt" vereinnahmt wird. Mit der Aufzeichnungspflicht nach UStG wird die Steuerberechnung eindeutig und nachprüfbar. Dies gilt vor allem im Hinblick auf die Trennung von steuerbaren und nicht steuerbaren Umsätzen.

Nicht als Betriebseinnahmen zählen Beträge, die im Namen und auf Rechnung Dritter vereinnahmt werden (durchlaufende Posten).

Die Aufzeichnungspflicht nach UStG gilt auch für die Betriebsausgaben. Alle Ausgaben müssen mit Datum und Verwendungszweck fortlaufend erfasst und dokumentiert werden. Eine zusammenfassende Verrechnung von Betriebsausgaben, zum Beispiel als Tagesausgabe, ist nicht zulässig.

Für die Güter des Anlagevermögens ist ein gesondertes Verzeichnis zu führen. Als Aufwandsgröße zählt hier die zulässige "Absetzung für Abnutzung" (AfA = Abschreibung). Geringwertige Wirtschaftsgüter, die im Wirtschaftsjahr sofort abgeschrieben werden können, sind gleichfalls in einer gesonderten Liste zu erfassen.

Da bei einer Einnahme-Überschuss-Rechnung (im Unterschied zur Vorgehensweise des Betriebsvermögensvergleichs) nur Geldeingänge bzw. Geldausgänge gebucht werden, schließt dies auch eine ordnungsmäßige Kassenbuchführung ein.

Die Gefahr für den Steuerpflichtigen besteht bei dieser Art der Gewinnermittlung darin, dass bei dieser Methode zum Schluss des Wirtschaftsjahres keine zeitlichen Erfolgsabgrenzungen und auch keine Rechnungsabgrenzungen möglich sind.

So führt beispielsweise eine am 18. 12. des Kalenderjahres Kj. 01 eingegangene Vorauszahlung eines Kunden für eine im Kalenderjahr Kj.02 zu erbringende Leistung zu einer Einzahlung, die schon im Jahr Kj. 01 steuerpflichtig ist. Diese Einzahlung kann somit nicht - wie bei der kaufmännischen Buchführung üblich - als Verbindlichkeit passiviert werden.

Auf der anderen Seite zählt der Erlös aus einem am 15.12. Kj. 01 an einen Kunden - mit einem Zahlungsziel von 21 Tagen - verkauften Produkt nicht als Einnahme, da die Einzahlung nicht mehr im Abschlussjahr eingehen wird. In der kaufmännischen Buchführung würde dieser Sachverhalt - über die Position "Forderungen aLuL" - mit in die Gewinnermittlung eingehen!

Für Privateinlagen und Privatentnahmen sind die Regelungen wie beim Betriebsvermögensvergleich anzuwenden.